新年伊始,借这个送旧迎新的机会,让我回顾去年投资界面对的挑战,以及谈谈未来的投资展望和外汇基金的部署。

2016年市况看似较之前两年平稳,实则暗潮汹涌,尤其下半年市场接二连三地出现令人乍惊乍喜的意外,惊的是6月英国脱欧公投和11月美国大选结果完全出乎市场意料,喜的是市场在经历短暂恐慌后迅速收复失地,当许多专业投资者以为英美股市会大幅下挫,英国富时100指数及美国标普500 指数却不跌反升,全年上升约一成,成为去年升幅最显著的指数之一。投资者纵使有水晶球预知黑天鹅的出现,亦未必能预计到市场的反应会是另一只黑天鹅,面对如此充满戏剧性的变化,即使是专业投资者亦不易从中获利。

黑天鹅的出现固然会造成短期波动,但更要关注的是金融市场在后量宽时代已经存在巨大不确定性。多国央行在环球金融风暴后不断「泵水」,导致金融市场严重失衡、多变难测,尤其当投资者猜测量宽政策会否转变时,往往触发市场大幅波动。以2016年为例,首三季环球市况不稳,美联储暂缓加息,同时欧日央行加大量宽力度,令市场憧憬各国央行会持续「泵水」。但踏入第四季,美国加息预期旋即升温,加上其他主要央行没有推出新的量宽措施,结果债息急攀,债券价格估值应声下挫,加上美元抽升,使外汇基金投资在第四季面临重重挑战。事实上,去年第四季出现的市场波动只是延续2015年10月我在《汇思》文章中谈及的近年三大投资挑战:「低回报、大波幅」、「股债互补性减少」和「美元强势」,这三大挑战相信在可见的将来仍会是投资市场的主调。

低回报

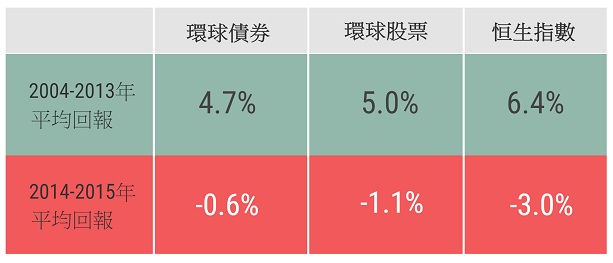

多国量宽炮制了超低息环境,面对利息收入大减,投资者要寻求更高回报就不得不追逐风险较高的资产,令累积多时的资产泡沫继续膨胀,股市债市均出现估值偏高的现象,优质的投资机会买少见少,变相拖低回报率。过去几年资产回报表现如何不济?从下图可见,2014-2015年环球债券和环球股票都录得负回报,恒生指数同期亦平均每年下跌3%,三个指数表现都远逊于2004-2013年的十年期平均回报。

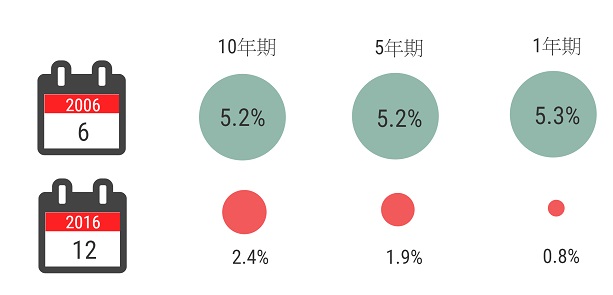

即使美国国债收益率开始回升,但过去十年收益率大跌,对我们来说也是极大挑战。以十年期美国国债为例,2016年年底收益率只有2.4厘,而全年大部分时间只徘徊在1.5厘至1.8厘左右,2006年6月则为5.2厘,如以2015年年底外汇基金债券投资总额约28,000亿港元粗略计算,这3-4厘息差代表利息收入每年减少近千亿元。

美国国库债券收益率十年内大减

大波幅、强美元

近年资产市场表现异常波动,每当有重大事件发生,例如2015年市场忧虑内地经济增长放缓和人民币汇改、去年6月英国脱欧及11月特朗普当选美国总统,反映投资者情绪、俗称「恐慌指数」的美国芝加哥期权交易所波动性指数(VIX)都急速抽升,可见投资者对突发事件的反应非常敏感。2016年虽然环球股市普遍向好,但其间不少资产价格大上大落,部份对息口敏感的资产如债市及新兴市场资产都在去年第三、四季出现大幅度调整,美国十年期国库债券收益率在7月触及1.36厘的历史低位后,急速抽升超过120基点至12月中旬的2.60厘,MSCI新兴市场股票指数亦在第四季一度由高位回落近10%。外汇市场一样风起云涌,美汇指数年底升至14年高位,其他主要货币则相对大幅贬值,英镑兑美元全年下挫16%,创2008年以来最大跌幅。纽约原油期货价格则由年初每桶26美元低位反弹约一倍至年底的54美元 。

股债互补性减少

传统智慧是股票和债券价格在市况动荡时表现此消彼长,即是「股落债上」,有相当的互补性。简单举例说,当股市大跌时,债券收入可以弥补股票的损失。然而近几年股债收益日趋同步,通过股债组合以分散风险的作用已大不如前。虽然近期随着市场憧憬特朗普的亲商立场和财政刺激政策有利股市并推高通胀预期,造成美国股票及债息同步上扬,重现「股上债落」的互补现象,然而,憧憬过后,新一届政府的政策能否如愿落实、如何落实、通胀预期会否升得过急等未知数甚多,这种互补性是昙花一现的短期现象,还是重返传统的轨迹,仍需观察。

复杂难料的未来

在可见的未来,地缘政治危机处处,美国新一届政府的政策取向和落实能力、英国脱欧进程、以及欧盟多国选举皆存在巨大变数和不确定性。同时,美国货币政策进入调整期,其他主要央行政策趋不明朗,市场难免持续波动,面对如此格局,不少机构投资者包括主权基金和大型资产管理公司都几乎无一例外地认定低回报、大波幅、高风险将继续成为投资大趋势。外汇基金在如此困难的环境下如何争取稳定回报,我会在下一篇《汇思》详谈。

香港金融管理局

副总裁

余伟文

2017年01月09日