每年1月底,市民都很关心外汇基金早一年的投资表现。在2009年和2012年,外汇基金都赚超过1,000亿港元,大家都感到高兴。但有时金融市场波动,影响外汇基金回报和表现,大家就感到不太舒服。这心情我是完全理解的,因为外汇基金是香港人的钱,赚与蚀当然和大家息息相关。

外汇基金的起源和用途

外汇基金是在1935年根据《货币条例》(后被《外汇基金条例》取代)而成立的。当时香港是采用英镑本位的发钞制度,发钞行须以白银交给香港政府换取发钞权,然后香港政府将白银换取英镑,作为香港发行货币的背后支持。而香港政府的英镑资产的利息收入,便在外汇基金滚存成为累计盈余。金管局于1993年成立时,当年年底外汇基金的总资产为3,500亿元,累计盈余为1,300亿元。在1976年开始,港府将财政储备存于外汇基金,收取利息。此举的作用,除了为财政储备提供稳健的投资渠道外,亦壮大了外汇基金的规模,使其可以更有效地承担《外汇基金条例》订明的法定功能。

外汇基金的法定用途十分简单,基本上就是维持香港的货币和金融稳定。在过去几十年间,每次香港出现银行或金融危机,外汇基金都担当了极其重要的角色。例如在1980年代有数家银行(包括海外信托、恒隆、嘉华)面临倒闭时,政府动用了外汇基金去接管或提供担保。在1987年股灾时,政府动用外汇基金去支持期货市场免于崩溃。在1991年数家银行出现挤提时,外汇基金为几家银行提供流动资金援助并为港基银行提供担保,免受挤提推倒。1998年8月,政府更以外汇基金入市,抗衡国际金融大鳄在汇市和股市的双边操控行动。在最近一次的国际金融危机爆发时,外汇基金在2008年10月为香港银行所有存款提供担保,并为银行提供流动资金及资本援助安排,及时镇住局面,稳住市场和市民对香港金融体系的信心。

外汇基金的3万亿元投资:保守与进取之间的抉择

如果大家明白外汇基金的法定目的和用途,就能理解为什么我们一直以来都以谨慎和保守的原则去管理外汇基金。我们的投资目标是要尽量保本,维持高流动性,令我们可以在短时间内套现,应付不能预见得到的金融动荡和危机。但仍然有人认为,外汇基金从1993年底的3,500亿元,大幅增加近9倍至2013年底的3万亿元,其规模已远远超过维持金融稳定的需要,所以有很大空间提取部份外汇基金作基建或社会政策用途,又或者可以将外汇基金的投资策略变得更加进取,争取高回报。

不错,外汇基金的资产总值确实在过去二十年有了长足的增长,但大家亦要明白,香港的银行和金融市场的规模亦在同期增长了很多。例如在1993年底,香港银行体系的总资产为6万亿元,但在2013年底,香港的银行资产已增至17万亿元。2008年全球金融危机爆发时,特区政府在当年10月以外汇基金的资源去为全港银行的存款提供无上限担保,当时存款总额高达5.8万亿元,假若外汇基金规模不足,那么我们作出的担保又能否保得住存户和市场人士的信心,得以维持金融稳定的局面?

强大后盾 稳定基石

我想用另外一个例子去说明外汇基金的规模对金融稳定的重要性。大家都记得特区政府在1998年8月采取入市行动,抗衡国际金融大鳄的双边操控。行动完结时,外汇基金用了约1,180亿元买入了大量港股,成功击退大鳄和保住金融稳定。但1998年8月香港的股票市场市值为2万亿元,现在香港股市市值是24万亿元,是1998年8月市值的12倍。假若我们是现在,而不是在1998年,受到大鳄攻击而要入市,要动用的入市资金将会是当年的12倍,亦即是1.4万亿元。如果外汇基金规模不足,能够支撑这种可能决定香港生死存亡的行动吗?

丰厚的外汇基金是香港金融稳定的基石。香港是一个全面开放的经济体系和金融中心,无论我们在监管方面如何小心和努力,都不可能排除香港会受到外围波及和冲击而出现危机,届时外汇基金就会是保障香港金融稳定的最后防线。我们一定要居安思危,切忌在太平盛世时自满,缺乏危机意识,自毁长城。其实在2010年,全球金融危机刚过,评级机构标准普尔(S&P)将香港的主权评级破天荒提升至最高的「三条A」水平,其中一个主要理据就正正是外汇基金拥有庞大的金融资产,作为支持香港金融稳定的保证和后盾。

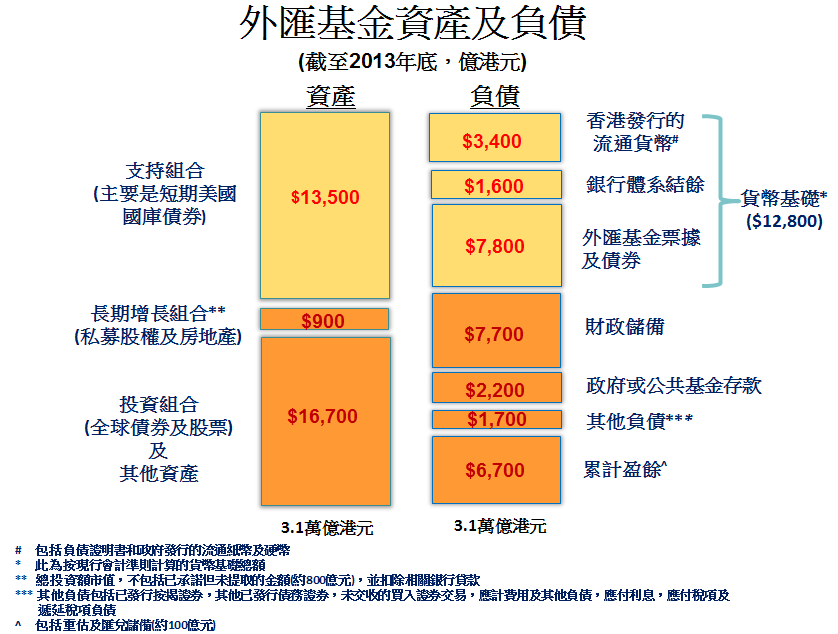

要明白外汇基金的投资策略,光是看外汇基金的资产是不全面的,大家亦要了解外汇基金的负债,亦即是资本及资金的来源和结构。外汇基金的负债有三大部份:

(i) 货币基础 (monetary base):

根据货币发行局安排,香港发行的流通货币、外汇基金票据及债券和银行体系存在金管局的总结余,都需要100%以上的美元流动资产来作为支持。截至去年底这个「支持组合」总额为1.35万亿元(详见附表的外汇基金资产及负债图),远超2008年之前的3,600亿元,主要因为在雷曼倒闭后,有高达1,000亿美元流入香港,并透过货币发行局机制兑换为约7,800亿港元的货币基础。但这一大笔钱都可以说是外汇基金的短期负债,有点像存在金管局的活期存款,港元持有人任何时候都可以「提款」,将钱换成美元,并调离香港。所以这个支持组合只能投资于短期的优质美元债券,目的是要保本和维持超高流动性,应付随时而来的兑换需求。

(ii) 政府财政储备和其他政府基金存款:

自1976年起,香港政府将大部份的财政盈余存入外汇基金,收取利息。在2013年底,这笔款项为7,700亿元。另外,近年有一些政府或公共基金,例如研究基金、关爱基金、撒玛利亚基金等,亦有将短期不会动用的资金存放于外汇基金,收取利息,这部份在去年底总共有2,200亿元。这两种资金来源都是外汇基金的负债。政府每年财政收支都会有上有落,假如出现赤字,就会由外汇基金提取存款,弥补不足。例如在2000年–2004年,特区政府就连续4个财政年度出现赤字,财政储备在这段期间大减1,550亿元。由于财政储备可能因应当时的收支情况而随时会提取存款,而外汇基金亦承诺为财政储备的投资包底(即任何情况下都不会出现负利率/回报),所以明显令到外汇基金在投资策略方面要倾向保守和保持较高流动性。

(iii) 外汇基金的累计盈余:

这是外汇基金历年滚存的投资利润,2013年底约为6,600亿元。这笔钱是外汇基金自身的资本金,并非真正的「负债」。正因为这是外汇基金的自身资本,所以在动用外汇基金而出现亏损的时候,便要用累计盈余来抵销,因为其他负债项目都是要足本偿还,不能用来对冲。话虽如此,因为累计盈余是外汇基金自身累积的资本金,在风险可控和循序渐进的原则下,我们可以用小部份投资于流动性较低,但中、长线回报可能较高的资产,例如房地产及私募股权等(我们将之称为「长期增长组合」)。截至2013年底,外汇基金已投进和已承诺投进长期增长组合的总额约为1,700亿元,而投资上限为累计盈余的三分之一,亦即为约2,100亿元。

保本先行 长期增值

有人认为外汇基金回报率偏低,表现未能令人满意。我上文已作出解释,为何外汇基金投资策略不可能太进取。将外汇基金和一般投资基金或主权基金作直接比较亦是不恰当的,因为:

(i) 支持组合只能持有美元现金和高流动性短期美元债券,即使收益不佳,亦不可投资其他资产类别。在过去几年美国实行极低利率和量化宽松的货币政策下,收益无可避免受到不利影响。

(ii) 投资组合:因为外汇基金要保持高流动性和尽量保本,所以不宜集中持有波动太大的资产,例如股票。外汇基金的投资组合基本上是以债券为主、股票为辅的投资组合。在经济和股市畅旺时,会跑输一般股票基金,但却可以避免在熊市时遭受重大损失。外汇基金自1994年到今二十年,只有一年(2008年)录得负回报(-5.6%),这正是外汇基金力求不失的保守策略的明证。在2008年,美股(杜指及标准普尔指数)下跌四成,所有以股票为主的基金和投资组合表现可谓「尸横遍野」。外汇基金承担维持香港金融稳定的法定功能,我们不可以承受这样厉害的大上大落。

(iii) 长期增长组合:这个组合主要是投资私募股权和房地产,与一般主权基金投资的资产类别颇为相近。我们在这个组合的投资表现到目前为止亦相当令人满意,2013年底的内部回报率(自开始投资起计算)的年率为16%。当然我们不应太着眼短线表现,因为这组合是中、长线(5至8年)的投资,更不应为盲目追求高回报而大幅调高这组合的投资数额而忽略外汇基金的法定目的。外汇基金并不是一个主权基金,所以在风险可控的大原则下,维持长期增长组合的上限在累计盈余三分之一是稳妥和适当的安排。

总结

外汇基金是香港金融稳定的最后一道防线,金管局定当继续谨守岗位,以审慎和保守的原则去管理外汇基金。香港的「城墙」要高、「弹药」要足,才可以有足够实力去抵御未可预见的震荡和冲击。

附表 (按此放大图像)

香港金融管理局总裁

陈德霖

2014年7月28日