量化測算有助我們持續監察風險及評估所採取行動的成效,以優化風險管理。我們藉著分析氣候情景及量度碳排放,以了解資產組合在氣候變化下的風險狀況及強韌度。

我們借助外聘顧問的專門知識,以四個由極端天氣造成不同程度的預期轉型及實體損害的氣候情景(分別為現行政策、有序轉型、急速轉型及熱室地球),分析外匯基金「投資組合」在短、中及長期下的韌性。

分析結果顯示各情景對整體回報影響輕微。從更深入的研究可見,「投資組合」普遍較相關市場基準更能抵禦轉型衝擊或蒙受較輕微影響。此結果再次肯定我們以抗衡氣候變化為焦點的負責任投資能夠提升資產組合的韌性。

為鞏固我們對緩解氣候變化這項全球議題的承諾及提升外匯基金應對氣候風險的韌性,我們已訂立外匯基金投資組合在2050年或之前達至溫室氣體1淨零排放的目標。

1 根據《溫室氣體議定書》。

量度碳排放量能讓我們了解資產組合的氣候風險狀況,及識別碳排放密集的範圍以採取進一步行動。分析結果亦可作為外聘投資經理與目標公司溝通以減低未來碳排放的參考指引。

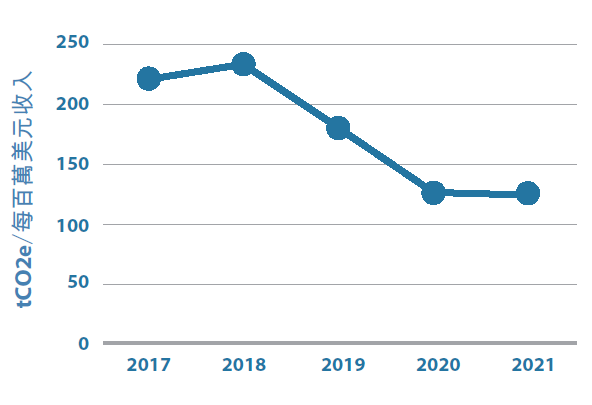

股票組合的加權平均碳密度

我們優先監察股票組合的碳排放,原因是其在市場上的量度及披露手法較為一致。此外,上述氣候情景分析的結果亦顯示,股票較外匯基金的其他資產類別更容易受到氣候風險影響。

我們按照業內慣例,量度加權平均碳密度(WACI) ,並以每百萬美元收入所產生的二氧化碳當量公噸(tCO2e)表示。由於範圍三排放的數據不確定性高,加上欠缺一致的量度方法,容易出現重複計算的情況,因此並未計算在內。

資料來源:MSCI及金管局計算所得

資料來源:MSCI及金管局計算所得

儘管金管局的資訊供應商,包括但不限於MSCI ESG Research LLC及其聯屬公司(ESG方)從其認為可靠的來源獲取資訊(資訊),ESG方均不擔保或保證此處任何資料的原創性、準確性和╱或完整性,並明確表示不作出任何明示或默示的擔保,包括可商售性和針對特定目的的適用性。該資訊只能供閣下內部使用,不得以任何形式複製或重新傳播,並不得用作任何金融工具、產品或指數的基礎或組成部分。此外,資訊本質上不能用於判斷購買或出售何種證券,或何時購買或出售該證券。即使已被告知可能造成的損害,ESG方均不承擔與此處任何資料有關的任何錯誤或遺漏所引起的任何責任,也不對任何直接、間接、特殊、懲罰性、附帶性或任何其他損害賠償(包括利潤損失)承擔任何責任。

股票組合在2021年底的WACI為每百萬美元收入產生126tCO2e,相比2020年減少2%,整體較2017年水平減少43%。有關數字持續低於相關市場投資基準,顯示外匯基金股票組合對高含碳量資產的風險承擔較整體市場低。

然而,邁向淨零排放的路徑並非線性,外匯基金資產組合的減碳進程亦會因為碳排放量以外的其他因素牽引而出現短期波動,包括為應對市場發展而作出的資產分配及投資策略的轉變,以及相關資產估值的波動等。

雖然WACI被廣泛用作評估資產組合所承擔的碳風險,但其量度方法主要屬回顧式,而且並未考慮公司未來減碳及轉型的潛力。我們預期透過外聘投資經理與資產組合內的公司溝通,以推動長期轉變及轉型而非撤資的做法,在達致正面成果前會令WACI出現短期上升。我們相信透過持續投資於採用良好ESG作業手法以配合可靠淨零路向的公司,碳排放量的下降將可在未來的日子內逐步追上。

更多詳情請參閱《2022年可持續發展報告》的第30-31頁。