量化测算有助我们持续监察风险及评估所采取行动的成效,以优化风险管理。我们藉着分析气候情景及量度碳排放,以了解资产组合在气候变化下的风险状况及强韧度。

我们借助外聘顾问的专门知识,以四个由极端天气造成不同程度的预期转型及实体损害的气候情景(分别为现行政策、有序转型、急速转型及热室地球),分析外汇基金「投资组合」在短、中及长期下的韧性。

分析结果显示各情景对整体回报影响轻微。从更深入的研究可见,「投资组合」普遍较相关市场基准更能抵御转型冲击或蒙受较轻微影响。此结果再次肯定我们以抗衡气候变化为焦点的负责任投资能够提升资产组合的韧性。

为巩固我们对缓解气候变化这项全球议题的承诺及提升外汇基金应对气候风险的韧性,我们已订立外汇基金投资组合在2050年或之前达至温室气体1净零排放的目标。

1 根据《温室气体议定书》。

量度碳排放量能让我们了解资产组合的气候风险状况,及识别碳排放密集的范围以采取进一步行动。分析结果亦可作为外聘投资经理与目标公司沟通以减低未来碳排放的参考指引。

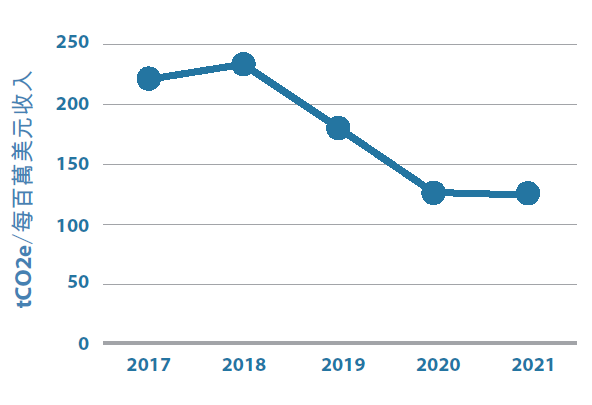

股票组合的加权平均碳密度

我们优先监察股票组合的碳排放,原因是其在市场上的量度及披露手法较为一致。此外,上述气候情景分析的结果亦显示,股票较外汇基金的其他资产类别更容易受到气候风险影响。

我们按照业内惯例,量度加权平均碳密度(WACI) ,并以每百万美元收入所产生的二氧化碳当量公吨(tCO2e)表示。由于范围三排放的数据不确定性高,加上欠缺一致的量度方法,容易出现重复计算的情况,因此并未计算在内。

资料来源:MSCI及金管局计算所得

资料来源:MSCI及金管局计算所得

尽管金管局的资讯供应商,包括但不限于MSCI ESG Research LLC及其联属公司(ESG方)从其认为可靠的来源获取资讯(资讯),ESG方均不担保或保证此处任何资料的原创性、准确性和╱或完整性,并明确表示不作出任何明示或默示的担保,包括可商售性和针对特定目的的适用性。该资讯只能供阁下内部使用,不得以任何形式复制或重新传播,并不得用作任何金融工具、产品或指数的基础或组成部分。此外,资讯本质上不能用于判断购买或出售何种证券,或何时购买或出售该证券。即使已被告知可能造成的损害,ESG方均不承担与此处任何资料有关的任何错误或遗漏所引起的任何责任,也不对任何直接、间接、特殊、惩罚性、附带性或任何其他损害赔偿(包括利润损失)承担任何责任。

股票组合在2021年底的WACI为每百万美元收入产生126tCO2e,相比2020年减少2%,整体较2017年水平减少43%。有关数字持续低于相关市场投资基准,显示外汇基金股票组合对高含碳量资产的风险承担较整体市场低。

然而,迈向净零排放的路径并非线性,外汇基金资产组合的减碳进程亦会因为碳排放量以外的其他因素牵引而出现短期波动,包括为应对市场发展而作出的资产分配及投资策略的转变,以及相关资产估值的波动等。

虽然WACI被广泛用作评估资产组合所承担的碳风险,但其量度方法主要属回顾式,而且并未考虑公司未来减碳及转型的潜力。我们预期透过外聘投资经理与资产组合内的公司沟通,以推动长期转变及转型而非撤资的做法,在达致正面成果前会令WACI出现短期上升。我们相信透过持续投资于采用良好ESG作业手法以配合可靠净零路向的公司,碳排放量的下降将可在未来的日子内逐步追上。

更多详情请参阅《2022年可持续发展报告》的第30-31页。